- 1 はじまりはじまりうさ

- 2 退職給付会計について!

- 3 貸倒引当金って何でしょう?

- 4 有価証券には評価基準がつきまとう?

- 5 減損会計って何やねん!

- 6 自己株式の取得したら?

- 7 法人税の計上って?

- 8 繰延税金資産って何ですか?

- 9 銀行業務の自己資本比率には決まりが…!?

- 10 株主は債権者に劣後する。って何?

- 11 資本金を減らすには?

- 12 欠損てん補のために準備金を減らすには?

- 13 資本金と資本準備金の割り振り?

- 14 DES(デット・エクイティ・スワップ)とは?

- 15 金払いが良いかどうかは「流動比率」で見る!

- 16 連結財務諸表のルールって?

- 17 国際基準だとのれんの減損がある件について!

- 18 収益認識基準って?

- 19 リースの会計の基準が国際と日本で違う?

- 20 海外では「経常利益」の項目が無いって本当?

- 21 子会社と関連会社の違いってわかる?

- 22 有限会社って何?

- 23 CFで危ない会社がわかる?

- 24 CFを改善させるのに大切な売掛金?

- 25 間接法CSの「売掛金の増加(−)」ってなに?

- 26 間接法CSの「棚卸資産の増加(−)」ってなに?

- 27 貢献利益って何?CVP分析って?

- 28 ところで、固定費と変動費ってどうやって見分けるの???

- 29 貢献利益の次は限界利益パイセンの登場!

- 30 変動費率から損益分岐点売上高を算出する作業がある。

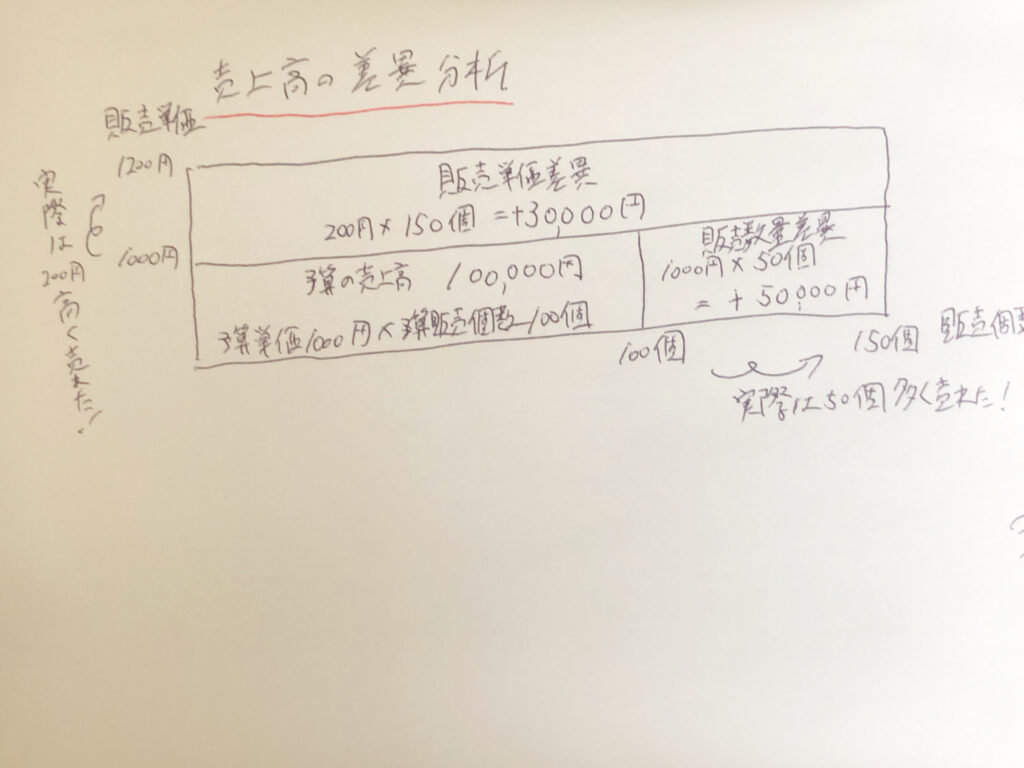

- 31 予算との差異分析はとりあえずこの図を書くのだ。

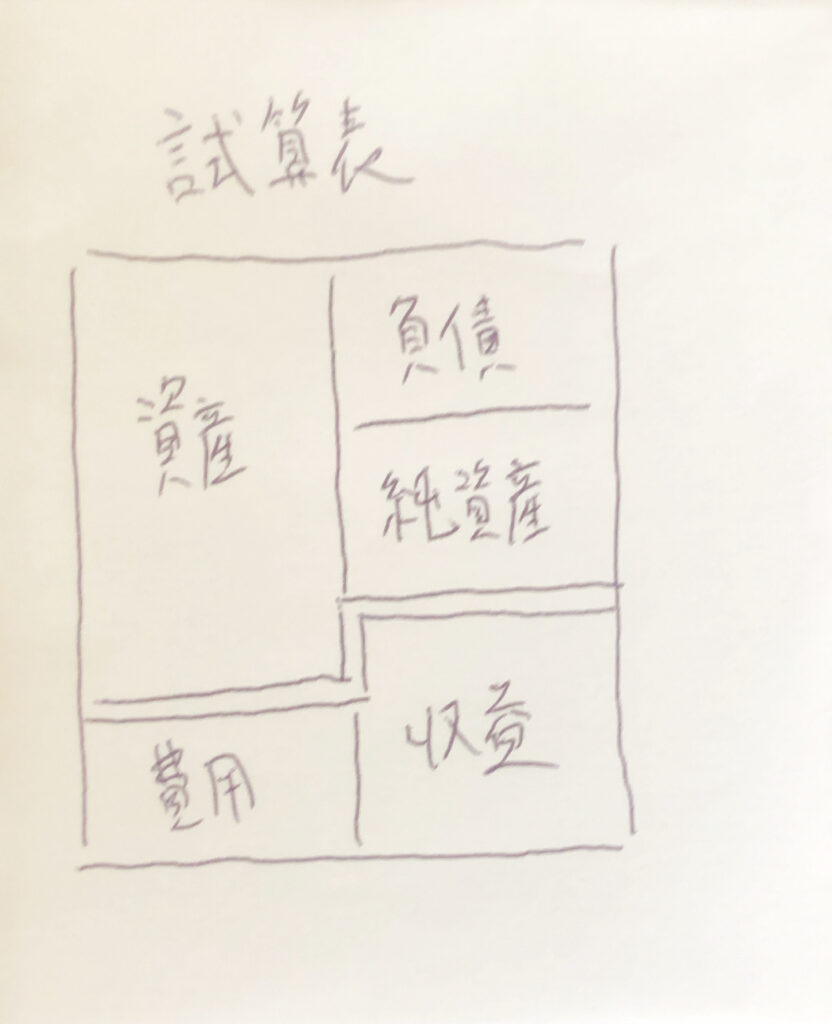

- 32 試算表

- 33 総資本回転率と売上高営業利益率は反比例する!(※ただし、無店舗小売業を除く)

- 34 業績予想の修正で、よく営業利益は修正がされる理由は営業利益の弾力係数で見えてくる。

- 35 そのほかの重要な話

はじまりはじまりうさ

はい。前回、会計の基礎をりんちゃんから教えてもらった気がするうさな。(結構経ってしまってすまんうさ。)

で、いろいろ補足で聞いておいたうさな。

というわけで、今日はねみっち先生が補足を教えのこすうさな。

教えのこすうさな!(謎)

はい。

ここで、前回もお話しした、なぜ、社会人が会計を勉強するのか?を軽く話すうさな。これで、君のモチベを上げようという魂胆うさな。えらいねみな。感謝してもいいうさよ。

ねみ。

巷では….社会人になったら、とりあえず…

ITと英語と『会計』を学んでおけうさ…ってよく言われるうさな。これって…

何を言っているんだと思いながら…

一周回って、実にその通りなのですうさ。

これから20年後…想像するうさな。

事実、日本人の人口は減っているんだうさな。

つまり、日本人の消費者が減るんだうさな。

しかしまあ、意外と日本て、まあまあ人気があるので…海外の人が少しずつ日本に流入してきつつあったりするうさな。キャラクターをはじめ、日本独特の文化は世界中にファンを持っているため、ヨーロッパのような観光大国となることが予想できるうさな。

で、まあ、日本に住む外国人も増えるわけで…当然インバウンド需要も鰻登りで…(円安ですし…)で、日本語話せない人たちを相手にビジネスを行わないといけない…いやいや言い方が間違っているうさな…

「ある程度いい給料をもらうためには、日本人以外のお客様を相手にしていく必要が出てくる」ってことうさな。

特に、キャラクタービジネスなんて、言語の壁を超えていくので、優秀な外国人を会社が採用するのです、で、優秀な外国人が上層部に増えて…必然的に、その人たちとコミュニケーションをするために英語が必要になるのですよ。多分、20年後くらいには。ねみ。

あと、ITは言わずもがななので、飛ばして…

で、学ぶのを後回しにしがちで、特に大切なのが、会計うさな…これって、普通に社会人になると勉強する機会がほぼなく数年が経過してしまうのですうさな…。

でも、会社がどうやって回っているのか…経営層はどの数字を見て、何に気を付けているのかがわからなければ…いやむしろ逆に、それさえわかれば、一歩リードできるんだうさ。だから、会計を取り上げているのですうさな。あと意外と楽しい。

でも、専門職でなければ、さわりを理解しておく程度で十分なのですうさな。それよりエクセルスキルとかの勉強でもやってなさいうさ。

話が長くなるので飛ばしてくださいうさな。と長い話の最後に言ってみてるうさな、あれー。

この記事は上の記事の補足うさな。

気になる人は、まず上の記事を見てみるのだうさ。

まず説明する前に、復習うさな。

この表を頭に叩き込むのです!

いまだによくわかっていない人は、とりあえず紙に書いてみてくださいうさな!

気になる場合には、前回の記事を読んでうさな。

それでは、前回までに取り上げていなかった項目を取り上げておくうさな。

テンポよくいくので、気になった深掘りしたいぞ項目は追加でググるうさなん。

退職給付会計について!

退職給付費用を算出する会計うさ。たとえば10年後に退職金1000万を払うとして…10年後に1回で1000万を計上するわけではなくて、1年間毎年かけて、100万づつ10年かけて計上して行く会計があるうさ。

毎年の計上金額は、会社の退職金規定や社員数に基づき専門家が算定→期間按分して計上するうさ。

【どこに影響が出るか】退職給付会計

PL(損益計算書)→販管費

BS(貸借対照表)→固定負債

CS(キャッシュフロー計算書)→営業CF

貸倒引当金って何でしょう?

売掛金の回収不能に備えるために、回収不能の可能性が高い売掛取引分の金額をまとめて、引当しておくものです。つまり、貸倒しに備えて引き当てておくお金です。

【どこに影響が出るか】貸倒引当金

PL(損益計算書)→販管費

BS(貸借対照表)→流動資産

CS(キャッシュフロー計算書)→営業CF

有価証券には評価基準がつきまとう?

有価証券って、日々値段が変わっているうさな。

取得した証券の種類によって…実は計算の仕方が違うんだうさな。

①取得時の価格(つまり原価)で計算するものと、

②その時の価格(つまり時価)で計算するものと、

があるのです。

【取扱方法】

子会社、関連会社株式→取得時の原価のまま計算。

満期保有目的の債権→取得時の原価のまま計算。(※原則はね)

売買目的有価証券→時価で計算!売買した期のPLの営業外費に計上(有価証券評価損or益としてね)!CSの営業CFに計上(有価証券評価損or益としてね)!

その他有価証券→時価で計算!純資産の部に計上!

減損会計って何やねん!

BSの資産の部にある資産の価値が下がってしまったときに、減損処理をするうさな。

具体的にいうと、たとえば、40万円で購入した油が社会情勢によって、20万円の評価に値下がりしたときなどうさ。

なお、値上げの処理は基本的にありません。値下がりの時にしますうさ。

【どこに影響が出るか】減損会計

PL(損益計算書)→特別損失

BS(貸借対照表)→固定資産の金額を減損する

CS(キャッシュフロー計算書)→営業CF

自己株式の取得したら?

元々、ROE(自己資本利益率)を改善するためにアメリカなどではよく行われていた自己株式の取得が日本でも2001年から解禁されたうさな。

行う際には株主総会での決議が必要うさ。

ちなみに、上の表を思いだしてほしいうさけど…自己株式を取得すると、純資産の部にマイナスが計上されるうさな。純資産て、つまりは貸方(つまりは集めてきたお金たち)がへるってことうさな。だから、ROEが良くなるのですうさ。

【どこに影響が出るか】自己株式

PL(損益計算書)→なし

BS(貸借対照表)→(純資産の部)株主資本に自己株式項目でマイナスで計上 /(資産の部)流動資産に現金及び預金をプラスで計上

CS(キャッシュフロー計算書)→財務CF

法人税の計上って?

「課税所得(=益金-損金)」に対して、税法に基づいて算出されるのです。

法人関係の税金は(法人税、法人住民税、法人事業税)があり、3税合計で30%程度になることは抑えておくうさ。

【どこに影響が出るか】

PL(損益計算書)→法人税等に計上

BS(貸借対照表)→決算日には負産の部の未払法人税等に計上されて、決算日から2ヶ月以内に支払いを行うことになっています。

CS(キャッシュフロー計算書)→財務CF

繰延税金資産って何ですか?

法人税等調整額(BSの借方に計上)に対して、BSの借方(左側)に計上される。過去の業績が不安定な場合にはおおむね将来の5年間の予測される課税所得額の合計までとされているうさ(暗黙な決まり)。だって、繰延税金資産って将来の税金を払うために積み立てているのに…黒字じゃないなら、税金の支払い免除されちゃううさもんな。

【どこに影響が出るか】繰延税金資産

PL(損益計算書)→なし

BS(貸借対照表)→貸方に計上

CS(キャッシュフロー計算書)→なし

銀行業務の自己資本比率には決まりが…!?

銀行業は国際決済銀行の規定で自己資本比率が8%以上ないと国際業務禁止。4%以上ないと国内業務禁止なのです。

株主は債権者に劣後する。って何?

もし会社が解散して全財産を分配するとなった時には…まず債権者から分配されるのです。

資本金を減らすには?

株主総会での特別決議(議決権の2/3以上の賛成)

ちなみに…資本金額を減らすと…管轄が変わったり、大企業から中小企業に変更されたりするのですうさ。

資本金が1億以上だと管轄が税務署から国税局に変更。

資本金が5億以上だと大企業に分類されるうさ。

欠損てん補のために準備金を減らすには?

定時株主総会での普通決議(議決権の1/2以上の賛成)

資本金と資本準備金の割り振り?

出資金は資本準備金が出資額の1/2を超えない範囲で好きに配分できますうさ。

資本準備金と利益準備金の合計額(法定準備金と呼ぶ)が資本金の1/4になっていなければ、配当するたびに準備金(利益準備金として計上)を積み立てなければいけない決まりがあるうさ。

DES(デット・エクイティ・スワップ)とは?

Debt(債務)とEquity(資本)をSwap(交換)すること。債務の株式化と呼ばれるうさな。

よくあるのは、グループ会社や親会社にしている債務を株式に変えてもらったりして、財政の健全化を図ったりするうさ。

金払いが良いかどうかは「流動比率」で見る!

流動比率=流動資産/流動負債。金払いが良いかどうかを計算することが多いうさ。

連結財務諸表のルールって?

一つ押さえてほしいのが、個別財務諸表では、会社に配当できる力があるのかを確かめるために、「資本剰余金」と「利益剰余金」を記載する必要があるのですが、連結した財務諸表には記載がいらないうさな。なんでないの?って思ったらそういうことなんだうさな。

国際基準だとのれんの減損がある件について!

のれんという資産は、日本の会計基準だと毎年少しづつ償却して一定年数で消滅しますが、国際会計基準だと、毎年のれんの価値を算出して価値が減少していれば、減損処理を行うのです。日本に比べて海外の企業の方がM&Aが多い理由の一つかもしれませんうさ。

収益認識基準って?

計上する売上の金額と時期を決めるためには、次の5つの基準をもとして決めることになっているのです。1契約の識別をする。2履行義務の識別をする。3取引価格の算定をする。4履行義務の取引価格の配分をする。5履行義務の充足による収益の認識をする。以上です。

リースの会計の基準が国際と日本で違う?

リースは2つに分けられるんだけどうさ。まず日本の基準で考えると、1オペレーティングリース(レンタルのイメージでわりかし気軽に解約できるようなイメージのリースで販管費等の費用として計上される)と2ファイナンスリース(長期間解約は難しく購入した時と同じように使用できるようなリースで固定資産に計上される。)に分けられるうさな。しかし、国際基準だと、1のオペレーティングリースも固定資産(有形固定資産と無形固定資産に分けて計上)されるのですうさ。2019年から適用されています。

海外では「経常利益」の項目が無いって本当?

純損益及びその他の包括利益計算書において、国際会計基準では、特別利益や特別損失が(ということは経常利益も)ないのです。そもそも「特別」の基準が曖昧なため、不公平の無いようにそうなっているようです。だから経常利益って表現は日本特有なのですよ、実は。

売上総利益(Gross profit)

営業利益(Operating income)

——特別利益と特別損失がなく、営業外利益に加わります。結果的に経常利益はなく、税引き前当期純利益が続きます。——

税引き前当期純利益(Income before income tax)

当期純利益(Net income)

のみなのです。

子会社と関連会社の違いってわかる?

はい。これは簡単です。

持株を50%よりも多く持っていると子会社。

持株を20%以上50%以下持っていると関連会社なのです。

ちなみに、親会社Aとその子会社Bが合計してさらに別の会社Cの株を50%以上持っていた場合にも、会社Cは会社Aの子会社とみなすのです。

少し補足すると、親会社AがCの株を0%所有していて、会社BがCの株を51%所有している場合でも、子会社となるのですよ。

有限会社って何?

昔は株式会社の設立には資本金1千万円以上。有限会社は300万円以上が必要だったのですが、2006年5月の会社法ができてから、株式会社は資本金一円以上でオッケー。有限会社は設立禁止!になってしまったのです。

で、有限会社ってのは、社員数50人以下でないといけない!取締役は1名からでOK(ちなみに、会社法ができるまでは株式会社は取締役が3人以上だったのだ。)、決算の告知義務なしでOKというのがあったのですが…今は社員数も上限がなくなり…株式会社と何ら変わらないですよ。違いは決算の告知が義務でないくらいですうさ。

CFで危ない会社がわかる?

はい。これも常識っちゃ常識なんですがうさ。一応補足しておくうさ。

営業CFが小さくプラスかつ、投資CFがほぼなくて、財務CFが超マイナスな会社です。

つまり…

営業CFがわずかなプラスで…かろうじて利益を残していて(マイナスなら事業投資段階の可能性もあるのにそれも許されていない状況…銀行などに利益を出すように急かされている可能性も?)…

投資CFがほとんどゼロで…投資もしてない(マイナスでない)状況で…投資がないから当然利益もない(プラスでない)し…

財務CFが大幅なマイナスで…はいスリーアウトです。お金を返していますね。しかもたくさん返さないといけないくらいやばそう…有利子負債がどれくらいあるかBSを見た方がいいですね…。

CFを改善させるのに大切な売掛金?

はい、キャッシュフローって利益を計算するPLと違って、現金を今いくら手元にあるか?を計算するんですよ。つまりね、売掛金の回収時間を短くして、買掛金の支払いを遅らせることで、改善されたりするのですよね。だから、掛金は決算月を跨がないように取引したりするのですよね。ちなみに、不要在庫を減らすこともCFを改善につながります。うさな。

間接法CSの「売掛金の増加(−)」ってなに?

はい。CSの営業CFに計上される「売掛金の増加」という項目があり、-100万円とかが計上されています。これは、要はCFって現金がどれくらい残っているか?を確認する資料なので…売掛金としてまだ回収していない現金100万円分をね…ただ利益を計算しただけのPLの当期税引き前当期純利益から差し引いているのですよ。だって、まだ手元にない100万円ですもんね。で、買掛金はその逆です。

間接法CSの「棚卸資産の増加(−)」ってなに?

はい。PLでは、今期に仕入れた棚卸資産の在庫金額は計算に含まれておりません。だって利益と関係ないんですものうさ。でも在庫を仕入れるために現金を使っているわけなので、今期仕入れ分で在庫を増やして売れ残った分については、現金を減らしておかなければいけません。だって現金使ってますしね。ちなみに…仕入れたけど販売した分についてはすでに原価も計算されているので…あくまで、期首の在庫金額に対して期末の在庫金額が増えていた場合にその分だけ現金を差し引いて、来季以降に向けて販売するものとして、先に買い取るようなイメージですね。

ちなみに、直接法CSでなく、間接法CSが存在する理由は計算を簡単にするためです。間接法だと要は…PLで算出した当期税引き前当期純利益を起点に計算していけるわけですよ。

貢献利益って何?CVP分析って?

「売上高−変動費−直接固定費」のことを貢献利益と言いますうさ。この貢献利益から固定費の支払いをすることで、営業利益が残る仕組みなのですうさ。貢献してくれてますね。(直接固定費→広告費などの販売する商品に直接関わっている固定費)

で、変動費が売上高に対して比例する場合には、売上高に対する貢献利益を貢献利益比率というのですうさ。

ちなみに、利益を出す売上高を計算したりします…。と、その前に一旦補足すると…まず、売上原価と販売費及び一般管理費を変動費と固定費に分けます。で、目標としている営業利益を決めます。

費用Cost 売上高sales Volume 利益Profit…つまり…CVP分析と呼んだりしますうさ。

で、「売上高×貢献利益率 ≧ 固定費+(目標に決めた)営業利益」となればいいのですよ。ということは、式を変換して…

「売上高 ≧(固定費+目標の営業利益)/ 貢献利益率」となるわけです。

ちなみに、営業利益をマイナスにしない売上高を計算するとしたら、

「売上高≧(固定費+0)/貢献利益率」、つまりは「売上高≧固定費/貢献利益率」となるわけです。固定費を貢献利益率で割ると黒字ライン(損益分岐点)が出ますし、目標の営業利益を固定費に足してから貢献利益率で割ると目標利益を出すための売上高が計算できるのですよ。覚えておきましょううさ。

ところで、固定費と変動費ってどうやって見分けるの???

そういえば、そういえば、さっきから固定費とか変動費とか言ってるけれど、どうやって見分けるか言ってなかった気がするうさな。

はい。中小企業省のウェブサイトとかに「中小企業のBCP策定運用指針/直接原価方式」というページがあるので、そこにアクセスすると大方記載されています。うさ。

| 固定費 | 直接労務費、間接労務費、福利厚生費、減価償却費、賃借料、保険料、修繕科、水道光熱費、旅費、交通費、そのほか製造経費、販売員給料手当、通信費、支払い運賃、荷造費、消耗品費、広告費、宣伝費、交際・接待費、そのほか販売費、役員給料手当、事務員(管理部門)・販売員給料手当、支払利息、割引料、従業員教育費、租税公課、研究開発費、その他管理費… |

| 変動費 | 直接材料費、購入部品費外注費、間接材料費、その他直接経費、重油等燃料費、当期製品仕入原価、当期製品棚卸高、期末製品棚卸高、酒税… |

それと、これでは終わらないのが固定費うさな。実は変動費、固定費両方に分けて計上されるやつがいるんだうさ。例えば、水道光熱費は、変動費を10%にして…固定費に90%振り分けたりするのですうさな。詳しくは、「品目別精査法(品目別精査法による固変分解)」と調べてみてくださいうさ。

しかししかし、ここで問題があるうさ。実は固定と変動費にそれぞれ何%づつ振り分けるかは明確なルールというものがないのですうさな。だから、ある会社によっては、これは実に固定費っぽいうさな!固定費80%!としてみたり…これは変動費として計算したほうが楽だから変動費70%に違いないのだ!とかいうのがあるのが現実なのですうさな。だから、他社と比較するときに「あれれ?なんじゃこれ?」を見つけたときに…深掘りするとこの辺が引っかかったりもするうさな。

でさらに問題なのが…この内訳って社外秘なので…つまり、よくわからないのですうさ。追いかけられないのですうさな。なので、自社の過去の数値と比較したり、何年にもわたる他社の実績と比較してみるのがいいのだうさな。

貢献利益の次は限界利益パイセンの登場!

限界利益の紹介うさ。よく、貢献利益とごちゃごちゃになるので、ここで説明するうさな。簡単にいうと、個別の商品の分析をするときは…貢献利益を計算して、会社全体を分析したいときには限界りきを計算していくのですうさ。どちらも、いわゆる損益分岐点売上高を算出していきますうさ。

限界利益・・・Marginal Profit 限界利益 = 売上高 – 変動費

経営判断を主に会社全体で行う場合は限界利益を、主に個別の商品や事業で行う場合は、貢献利益を使用しますうさ。貢献利益との違いは、こちらを参考にどうぞ。

https://biz.moneyforward.com/accounting/basic/46119/

変動費率から損益分岐点売上高を算出する作業がある。

はい。とりあえずやってみるうさ。

まず、変動費率=変動費 / 売上高

で、損益分岐点売上高=固定費 /(1-変動費率)

で計算されるのですうさな。

以上うさ。まあ聞き流してうさ。

で、損益分岐点からグラフ化することで、業績予測が導き出せたりする。すごい。

はい。

で、なんで損益分岐点売上高を導き出したかというと…次のグラフを書くためうさな。

というわけで、例えば、今期の分析が以下のグラフの通りになったときに…変動費は来年上がりそう?下がりそう?を各項目精査して…固定費も同様(固定費は基本的に大きな変化はなさそう。)で…売上高はいくら叩き出せそうかな?(今年の実績プラス5%とか目標を立てるわけうさな。)そうするとあら不思議…来年の当期純利益を予想できるのですうさ…。これが実は、上場企業が開示する決算資料の決算短信の下の方にある業績予想という欄にある業績予想の導き出し方なのです。思ったより機械的に計算しているのですね。(※例外企業もあるけど、それはまた別の機会に…ググってみてうさ。)

これで、いくらまで売り上げを伸ばせば、利益が出るようになるのかがわかるうさな。赤字脱出の基準を知るのだうさ。ちなみに、なんでこの式になるかは…

売上高 = 変動費+固定費 の点が損益分岐点なのですよ。

で、変形して…

売上高 = 売上高×変動費率 + 固定費

売上高 – 売上高×変動費率 = 固定費

売上高(1-変動費率)=固定費

売上高=固定費/(1-変動費率)

はい、できましたうさ。

というわけで…「売上高 = 変動費+固定費」から導いているのです…。

予算との差異分析はとりあえずこの図を書くのだ。

はい。予算に対して実績がどうだったか分析する際に、まず表を書きます。覚えておきましょう。うさ。簡単うさな。この表をもとに、分析していくのですうさ。

頭に残るように…あえてきったない字で書き殴ってますのですうさ…。はい。

試算表

はい。そう言えば、PLとかBSとかCSを作成する前に、試算表という表を作って…費用とかをまとめていくのですよ。こんな感じですうさ。頭入れとくうさ。

総資本回転率と売上高営業利益率は反比例する!(※ただし、無店舗小売業を除く)

グラフを載せておくのですうさな。世界中のビジネスマンが高回転かつ利益率が高い…そこを目指しているのですよ。で、GAFAが生まれたのですよねうさ。それだけ抑えておいてうさな。

中小企業庁「中小企業実態基本調査」 売上高利益率と総資本回転率のトレードオフ関係のグラフを調べてみるとわかりやすいうさ。

業績予想の修正で、よく営業利益は修正がされる理由は営業利益の弾力係数で見えてくる。

はい。今期の業績予想を修正します!とか言って報告される資料を見ると…売り上げ高は10%上方修正して…営業利益が当初の予定から30%も上方修正!とか言うとるわけです。

これは…売上高と営業利益の間には、営業利益の弾力係数というのがあるのです…

弾力係数 = 限界利益 / 営業利益

ちなみに、営業利益100,固定費を200とかで計算してみると…

弾力係数 = 300/100 = 3倍

となるのですよ。

まあこれは、固定費があるので…売上が落ちたら、途端に利益がおちる(3倍落ちる)という現象が発生するわけです。逆に、固定費は一定なので…売上が大きくなればなるほど…営業利益も3倍伸びるわけですよ。

はい、つまり固定費のせいなのです。

そのほかの重要な話

その他紹介しきれなかった関連用語をまとめておくうさな。

埋没費用・・・既に支出が確定していて回避できない費用のこと。

ROE・・・自己資本比率 は自己資本に対する当期純利益の稼ぐ効率。10%を超えるといいとか入れていますけどうさ。その根拠はどこにもありません。時代や産業によって変わってきますので、競合他社と比較して使いましょううさ。

ROA・・・総資本利益率 は総資本(自己資本+他者資本)に対する当期純利益の稼ぐ効率。海外の方が重視されている感覚ですうさな。ROEがめっちゃ高いのに、ROEがめっちゃ低い会社があるけれども…これは今まさに色々なところからお金を集めてイケイケのベンチャーという見方もできるし…中にはお金借りすぎじゃない大丈夫?って会社もあるので気を付けるうさな。

ROE = ROA × 財務レバレッジ →つまり、財務リスクを増やすほど、ROEがROAに対して大きくなっていくのですうさ。

はい。というわけでこれで補足おわりうさ。

とりあえず全部忘れていいですうさ。

そういうことが裏で行われているってことが何となーくわかれば、いいうさな。

覚えるのは、仕事で必要になったらで十分うさな。

はい、というわけで、ここからは再びキャラクター業界の記事を書きますので、お待ちをうさ。

とりあえず聴き逃しておくうさ。いいことあるうさ。